Não apenas os fundamentos dos mercados de açúcar e etanol influenciam a movimentação de suas cotações, mas também a conjuntura do dólar e do petróleo internacionalmente. Recentemente, por exemplo, a firme apreciação do dollar index contribuiu para pressionar os futuros do adoçante, embora o balanço de O&D se mostre deficitário na recém-iniciada temporada global.

Em paralelo, o aperto no saldo global de petróleo, ao mesmo tempo em que o dólar tem se mantido apreciado frente ao real, também atuam como fatores altistas para os preços do etanol no Brasil, na medida em que a Petrobras já realizou sucessivos ajustes positivos nas cotações da gasolina A.

Dessa forma, é fundamental compreender as perspectivas cambiais e para o petróleo ao longo dos próximos meses, dado que terão relação direta sobre o comportamento dos preços do açúcar e etanol tanto no Brasil quanto no exterior. Por isso, ao longo dos próximos parágrafos, analisaremos a conjuntura para ambos os mercados, discutindo seus impactos sobre o setor sucroenergético.

O mercado cambial e a maior atratividade do dólar

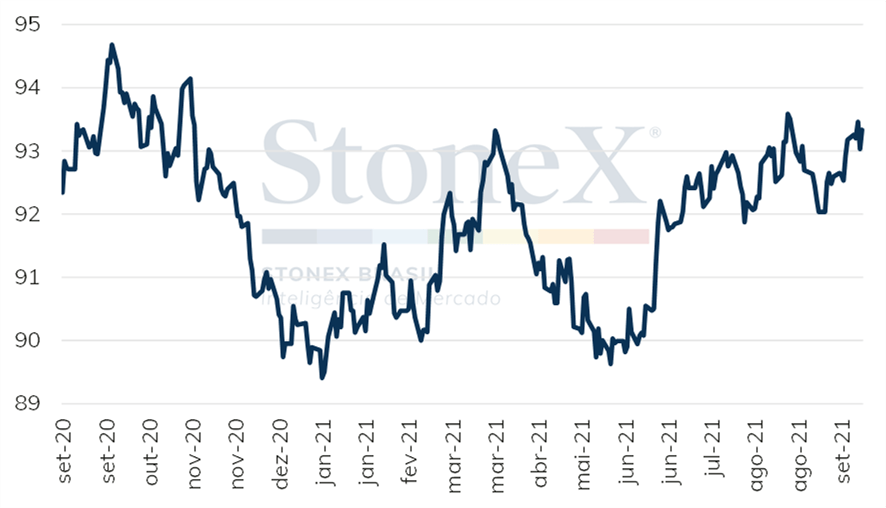

Nos últimos meses, o mercado de moedas observa uma valorização significativa do dólar perante outras divisas. Pode-se visualizar este fenômeno através dos ganhos recentes do dollar index, que denota o valor do dólar perante uma cesta de seis moedas avançadas. Acredita-se que este movimento tenha duas raízes, a saber, uma maior atratividade da moeda americana e um cenário de maior cautela e pessimismo global. Pode-se notar a maior atratividade da moeda americana ao comparar seu ganho perante outras consideradas portos seguros, como o iene japonês e o franco suíço. Tal desempenho é resultado, principalmente, da expectativa de redução dos estímulos monetários para a economia dos Estados Unidos, que se dará inicialmente pela redução do volume do programa de compras de ativos do Federal Reserve e posteriormente pelo aumento das taxas de juros. Tais ajustes (esperados) tornam mais atraentes títulos financeiros americanos e redirecionam os fluxos de capitais para esse país.

Quanto ao maior pessimismo, ele está, grosso modo, ligado a preocupações com o maior ritmo inflacionário e menor ritmo de crescimento globais. Em função dos estímulos fiscais e monetários para auxiliar na recuperação econômica após as medidas de contenção em função da pandemia de Covid-19, a demanda global se recuperou rapidamente, especialmente para o setor de bens duráveis. Contudo, a capacidade de oferta não se recuperou na mesma velocidade, o que provocou rupturas globais nas cadeias produtivas, gargalos logísticos e escassez de matérias-primas que se prolongam até o presente. Ademais, a ocorrência de surtos locais de infecções do novo coronavírus, juntamente com ritmos divergentes de vacinação entre os países, agravou estes desequilíbrios produtivos.

O ciclo de alta nos preços das commodities alimentícias e energéticas também pressionam os custos globais de produção. A demanda elevada por petróleo e gás natural encontra um cenário de limitações na oferta, como os furacões no sul dos Estados Unidos, baixos níveis de estoques de gás natural na Europa, produção estável por parte dos países da OPEP+ e até rusgas geopolíticas entre a União Europeia e a Rússia. Há, ainda, um padrão de desinvestimento na área face a pressões para uma mudança no padrão global de produção de energia que dependa menos de combustíveis fósseis e se utilize de mais fontes limpas e renováveis. Contudo, as energias renováveis ainda não possuem a escala produtiva necessária para suprir o aumento de demanda recente.

Dollar index (pontos)

Fonte: CommodityNetwork Traders’ Pro. Elaboração: StoneX.

É digno de nota, também, que as mais recentes previsões econômicas, como o World Economic Outlook de outubro do FMI, estão reduzindo as estimativas globais de crescimento tanto para 2021 como para 2022. O panorama que as autoridades monetárias estão, em geral, se deparando é de uma aceleração de preços mais rápida, que se mostra mais persistente do que o previsto inicialmente, porém frente a economias cuja atividade econômica não se recuperou plenamente dos impactos da pandemia de Covid-19 e cuja velocidade de crescimento está diminuindo. Persistir nos estímulos fiscais e monetários pode gerar problemas inflacionários difíceis de manejar; contudo agir de maneira intempestiva para conter a alta dos preços pode prolongar debilidades econômicas, sobretudo produtivas e de mercado de trabalho.

É importante ressaltar, ainda, que inquietações com o setor imobiliário chinês, e em particular com a incorporadora Evergrande, também elevou a cautela do cenário internacional recente. A empresa chinesa possui mais de U$ 300 bilhões em dívidas e não honrou três títulos denominados em dólares com credores internacionais em semanas recentes. A complexa rede de dívidas da empresa com bancos, detentores de títulos, fornecedores e proprietários de imóveis aumenta a possibilidade de um efeito contágio na eventualidade da incorporadora falir, tornando-a, assim um dos principais riscos para o sistema financeiro da China atualmente.

Déficit no balanço de O&D de petróleo corrobora cotações elevadas

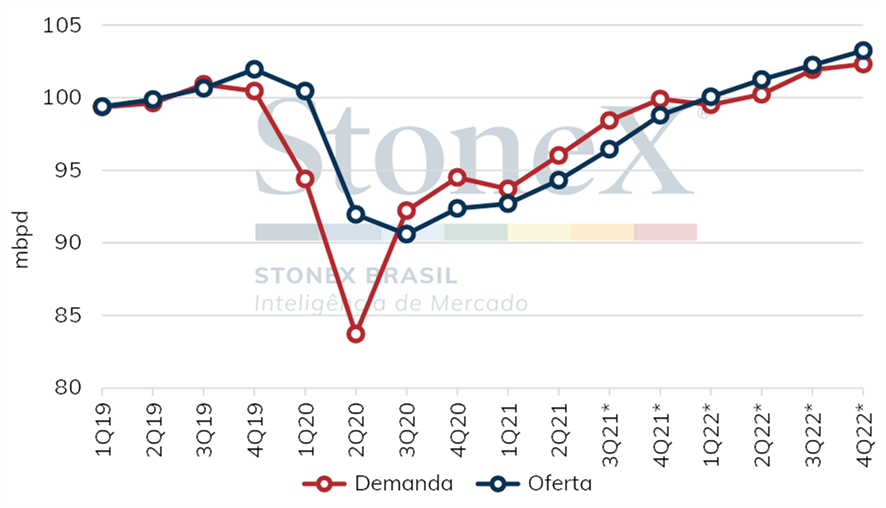

Desde o início de 2021, o mercado de petróleo vem observando um aumento contínuo das cotações, dado que os players produtivos não conseguem aumentar a sua oferta no mesmo ritmo em que a demanda global se amplia. A retomada acelerada dos níveis de mobilidade e a recuperação econômica por parte das principais economias permite a retomada acelerada da procura por óleo bruto.

Pelo lado da oferta, os EUA ainda apresentam uma recuperação lenta da produção de xisto, conforme a preferência dos players produtivos por eliminar os gastos e trazer maior nível de capital aos investidores. Em paralelo, a passagem do Furacão Ida na Costa do Golfo acarretou redução ainda mais expressiva da produção estadunidense, que deve se recuperar completamente apenas no último mês de 2021.

Em relação à OPEP+, o cartel segue com a política de tetos produtivos, reduzindo gradualmente os limites conforme a demanda por petróleo expande. Em julho/21, o cartel divulgou ao mercado o plano de ampliar em 400 kbpd mensalmente a sua produção de agosto a dezembro de 2021, havendo a possibilidade de revisões mensais.

A preocupação do mercado é de que a expansão da oferta anunciada pela OPEP+ não seja suficiente para garantir um equilíbrio no balanço de O&D do óleo bruto, sobretudo, no último trimestre do ano.

Além do avanço material do consumo da commodity, o aumento expressivo dos preços do gás natural serviu como mais um ponto de suporte às cotações do Brent e WTI, dada a possibilidade de substituição do gás por outros derivados, como o diesel e óleo combustível, resultando em uma demanda ainda maior pelo óleo bruto.

Diante disso, a tendência para 2021 é de um balanço deficitário. Ainda assim, conforme os players produtivos consigam adaptar sua oferta aos níveis de consumo futuro, com a OPEP+ e EUA retomando a sua produção aos níveis pré-pandêmicos, o mercado poderá observar um cenário de superávit no balanço de O&D para 2022.

Balanço global de O&D de petróleo

*Estimado. Fonte e elaboração: StoneX.

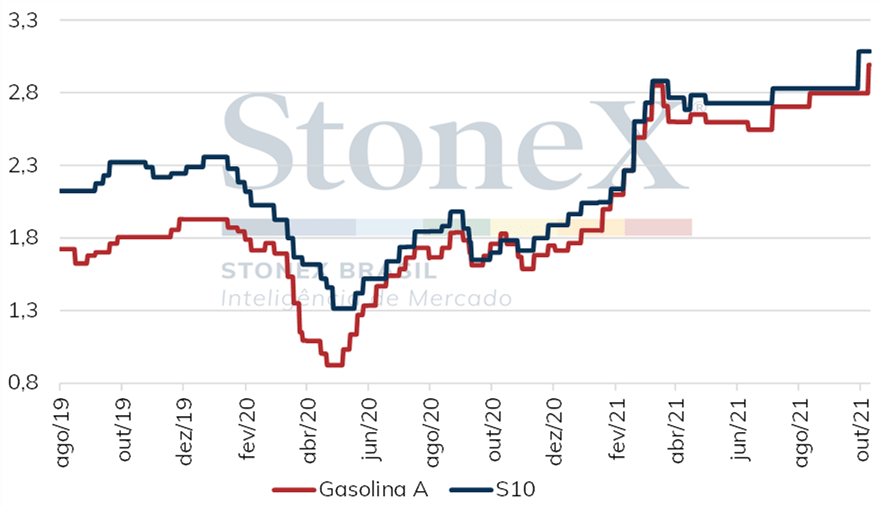

No que tange o mercado brasileiro, vemos que os preços dos combustíveis seguem avançando, conforme a política da Petrobras de paridade de preços domésticos com as cotações internacionais. Desde o início de 2021 até a data de publicação desse estudo, os preços médios de venda da gasolina A e do diesel S10 para as distribuidoras se elevaram na ordem de 72,7% e 64,6%, respectivamente, alcançando o valor de R$ 3,198/L e R$ 3,36/L.

Na última coletiva de imprensa da Petrobras, realizada no dia 27/09, o presidente da estatal, Silva e Luna, disse que a empresa pretende seguir com a política atual de preços, considerando que alterações nas precificações dos derivados são adotados somente quando há “mudanças estruturais e não conjunturais” nos fundamentos por trás do mercado de petróleo.

Diante disso, conforme a expectativa para o câmbio e de que os preços internacionais do óleo bruto se mantenham sustentados até o final do ano, entre USD 75 bbl e USD 90 bbl, é provável que a Petrobras promova novos reajuste positivo nos preços da gasolina A e do Diesel S10, com o propósito de reduzir a defasagem com o mercado externo.

Preços de venda para as distribuidoras (em R$/L)

Fonte: Petrobras.

Desdobramentos para os mercados de açúcar e etanol

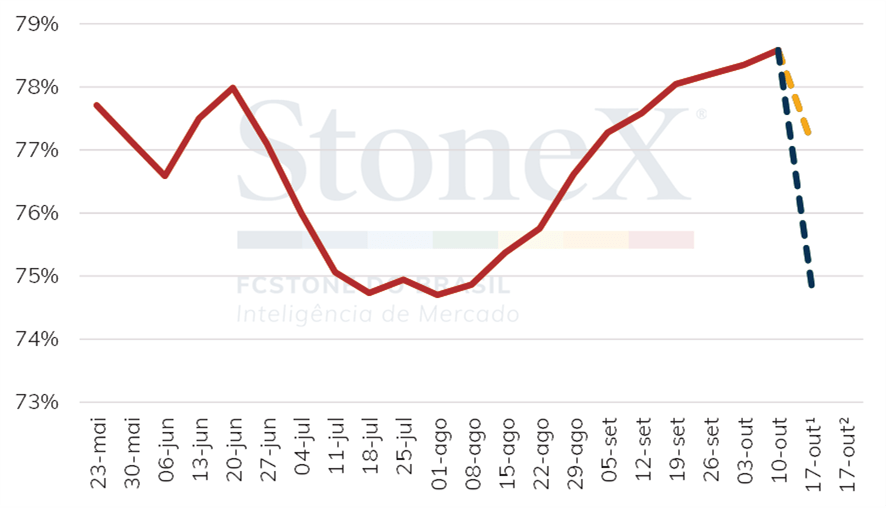

No caso do etanol, as perspectivas de dólar comercial e petróleo valorizados tendem a se refletir em cotações elevadas da gasolina A no Brasil – o que confere suporte aos preços do álcool nas usinas.

Com isso, a procura por anidro também deve continuar aquecida, e há questionamentos no mercado se haverá produto o suficiente para suprir a mistura obrigatória na gasolina, atualmente em 27%. Vale comentar, inclusive, que o governo brasileiro tem estudado diminuir o volume de mistura para 18%, alegando que tal medida poderia baratear o preço da gasolina nas bombas.

No entanto, alguns pontos precisam ser analisados nessa discussão. Em primeiro lugar, apesar da menor disponibilidade de cana nesta temporada, o share de produção de anidro se mostra elevado, sendo que os estoques atuais do produto estão superiores em relação ao observado no mesmo período de 2019, por exemplo – época marcada pelo consumo elevado de combustíveis no Brasil.

Paridade entre o etanol e a gasolina em São Paulo (%)

¹Paridade de 77,1%. ²Paridade de 74,8%. Fontes: ANP e StoneX. Elaboração: StoneX.

De acordo com nossos cálculos, considerando a tancagem e a demanda por anidro ao final da segunda quinzena de setembro no Centro-Sul, haveria produto o suficiente para suprir 139,3 dias de consumo, contra 143 dias na média de 05 anos – considerando que a procura se mantenha equivalente aos últimos 15 dias do mês passado.

Tendo em vista que as importações devem aumentar ao longo dos próximos meses, previstas para alcançar cerca de 300 mil m³ até março no cinturão canavieiro, espera-se que haja aditivo o suficiente para a mistura vigente na gasolina.

Para além disso, sob a ótica dos preços, uma diminuição no volume obrigatório de anidro se mostraria ínfima para baratear as cotações do combustível fóssil nas bombas. Na média de 2021, o aditivo representa cerca de 16,5% da composição dos custos da gasolina, proporção que passaria para 11,0% caso a mistura obrigatória diminuísse para 18%. Com isso, a redução para cada litro de combustível consumido seria de pouco menos de R$ 0,06/L.

É importante ressaltar, ainda, que a diminuição do mandato vigente de anidro poderia ter consequências mais profundas, tanto ambientais, dado que a gasolina é um combustível poluente, quanto para o cumprimento das metas do RenovaBio. Isso porque o etanol é o principal gerador de Créditos de Descarbonização no âmbito do programa, e um menor estímulo à produção de anidro poderia dificultar o cumprimento das metas por parte das distribuidoras.

Por fim, vale notar que a utilização do aditivo melhora a octanagem da gasolina, de modo que uma diminuição do volume de mistura exigiria que um combustível fóssil de melhor qualidade fosse produzido nacionalmente – ou que maiores volumes passassem a ser importados pelo Brasil.

Fica claro, portanto, que uma mudança do atual patamar de 27% de mistura não se mostraria eficiente ao mercado de combustíveis pela ótica ambiental, econômica e para os programas vigentes de estímulo aos biocombustíveis no país. No entanto, caso tal medida seja aprovada, poderia liberar maior quantidade de ATR para a produção de açúcar no Centro-Sul, contribuindo para maior conforto no balanço de O&D da commodity a nível global.

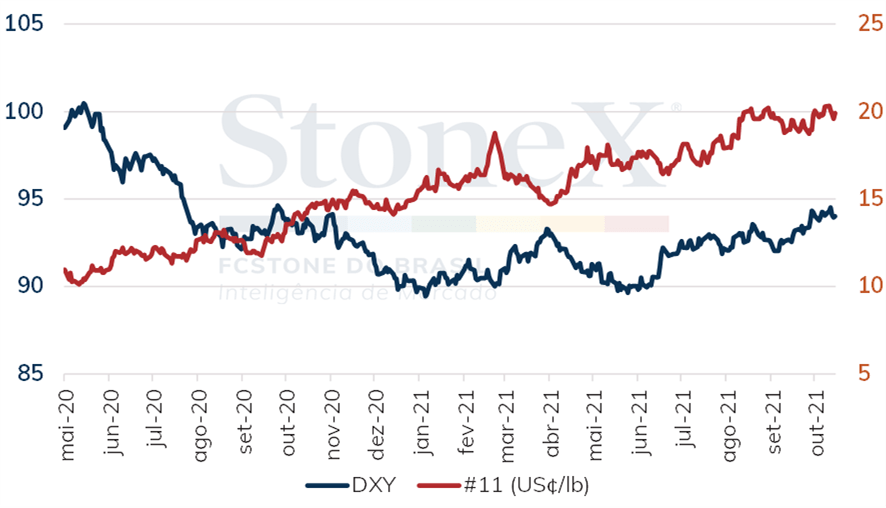

Esta conjuntura poderia atuar como fator de pressão para os preços internacionais do açúcar, somando-se as perspectivas de que o dollar index se mantenha valorizado nos próximos meses – tendo em vista que ambas as variáveis possuíram correlação negativa de 70% desde maio/20, o que implica na tendência de desvalorização do adoçante mediante ao ambiente macroeconômico de maior aversão ao risco.

Apesar da possível pressão advinda da dinâmica cambial, o mercado de açúcar opera em déficit produtivo, estimado por nós em 0,8 milhões de toneladas em 2021/22 (out-set). Considerando a quebra de safra no Centro-Sul e a probabilidade de entressafra mais longa, bem como a necessidade de viabilizar as exportações indianas, espera-se que os fundamentos continuem atuando como fator de suporte à commodity nas bolsas em que é negociada.

Dollar index (pontos) e contrato contínuo do #11

Fonte: CommodityNetwork Traders’ Pro. Elaboração: StoneX.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.