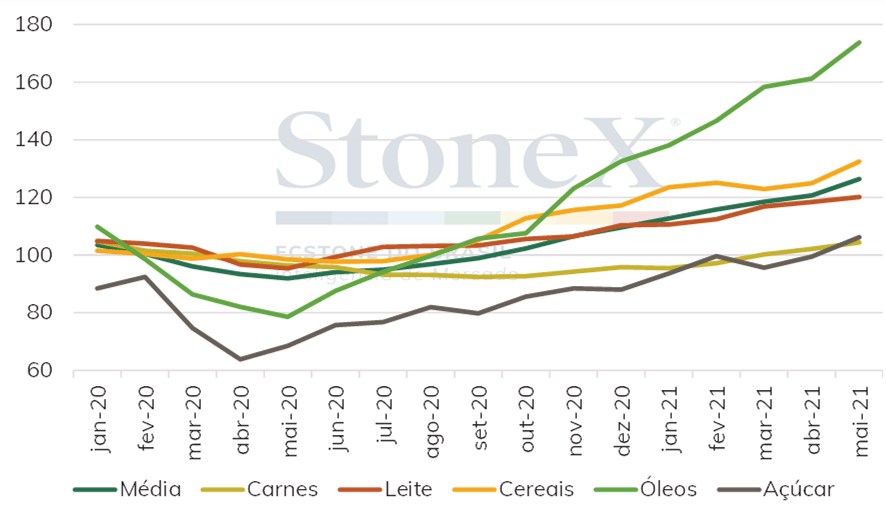

Desde meados do ano passado, o complexo de commodities tem observado elevação nas cotações no mercado internacional. De modo geral, a valorização respondeu à recuperação do vale observado em abril de 2020, em meio às firmes perdas registradas com a eclosão da pandemia da Covid-19 ao redor do mundo.

No entanto, a trajetória altista ganhou ainda mais força a partir de abril deste ano, em um movimento que tem sido questionado como um possível novo ciclo de commodities. A título de exemplo, o índice CRB, que mede a variação das cotações internacionais de uma cesta de commodities agrícolas, metálicas e energéticas, avançou 22,9% desde o início de 2021 até maio.

No mesmo período, o Índice de Preços de Alimento da FAO/ONU se elevou em 22,1%, com crescimento para a maior parte das categorias consideradas na cesta de alimentos, como é o caso do açúcar, que observou alta de 20% nas cotações.

Índice de Preço dos Alimentos – FAO/ONU

Fontes: FAO Food Index (Base 100 = 2014-2016). Elaboração: StoneX.

De modo geral, a natureza deste ciclo difere daquele observado no início dos anos 2000, no qual se observou mudança estrutural no padrão de consumo de commodities, dado o rápido crescimento econômico chinês, com consequente aumento na demanda por produtos primários, e entrada do país na Organização Mundial do Comércio (OMC). Ainda assim, a duração da inflação do complexo de commodities divide opiniões.

Por um lado, é possível que a dinâmica de alta seja transitória, refletindo a recuperação econômica de diversos países, passados os efeitos mais adversos da crise do novo coronavírus. Por outro lado, os amplos programas de estímulo à economia ao redor do mundo tendem a favorecer a procura por commodities, o que se soma à escassez de oferta de algumas matérias-primas e reforça a tendência altista para os próximos meses.

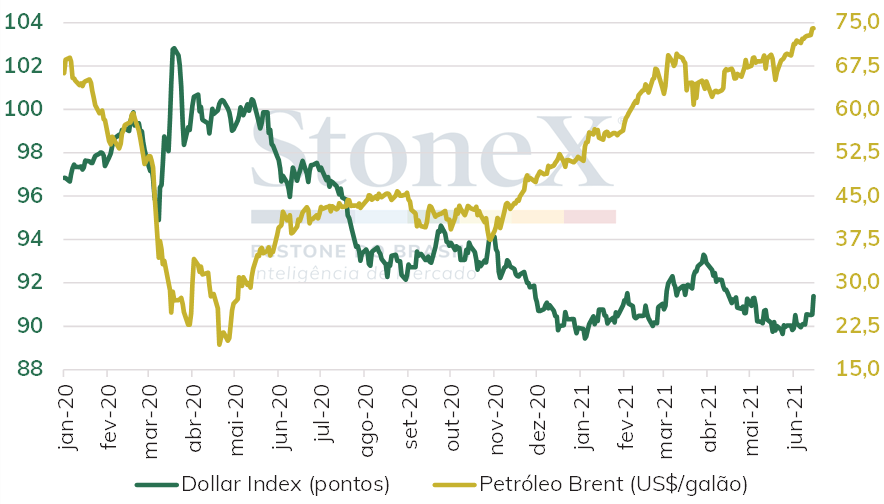

De fato, alguns indicadores têm corroborado ganhos no setor de commodities nos últimos meses. Em primeiro lugar, é preciso citar a dinâmica do dollar index, que já acumula desvalorização de 5,1% entre julho de 2020 e essa sexta-feira (18).

Movimentação do dollar index e petróleo Brent

Fontes: CommodityNetwork Trader’s Pro. Elaboração: StoneX.

Considerando que as commodities são precificadas em dólar, essa dinâmica tem contribuído para a sustentação de suas cotações. Para além disso, tais ativos são considerados mais voláteis e, portanto, apresentam ganhos em momentos de maior apetite por risco e de expectativas mais otimistas para o crescimento da economia mundial.

Em termos de perspectivas, espera-se que a política monetária americana permaneça marcada por postura dovish no curto prazo, isto é, de maior preocupação com os níveis de desemprego e tolerância com níveis de inflação acima da meta por algum tempo, o que sugere manutenção da tendência expansionista, com taxas de juros mais baixas.

Todavia, a antecipação da normalização da taxa de juros do Fed e de redução nos níveis atuais de seu programa de recompra de títulos, assim como a frustração nas expectativas para a recuperação da economia americana, ainda atuam como fatores de risco. Na última quarta-feira (16), o comunicado do banco central americano teve uma postura levemente mais hawkish, elevando em 1 p.p. a projeção para a inflação em 2021 em relação às estimativas divulgadas em março, e com mais membros do colegiado considerando adequado um aumento de juros em 2023, quando antes a autoridade monetária indicava uma elevação apenas em 2024.

Outro ponto de atenção é a movimentação do dólar comercial, que reverteu a tendência de valorização observada desde o ano passado, e já acumula queda de 6,9% desde o início de maio até essa sexta. Tal dinâmica tende a pressionar o ganho dos exportadores em reais, mas, por outro lado, também atua como fator construtivo para o açúcar no mercado internacional, visto que o adoçante e o câmbio brasileiro possuem correlação negativa.

Olhando especificamente para o mercado de açúcar, a movimentação do dollar index atua como fator ainda mais relevante, já que dita a dinâmica do petróleo. Para além da conjuntura macroeconômica, o aumento gradativo da demanda pelo óleo bruto, especialmente no Hemisfério Norte, dado o sucesso das campanhas de vacinação nos Estados Unidos e Europa, atua como fator de suporte. De fato, o balanço de O&D do petróleo se mostra apertado, dado que a OPEP+ deve normalizar a disponibilidade do produto de maneira gradual.

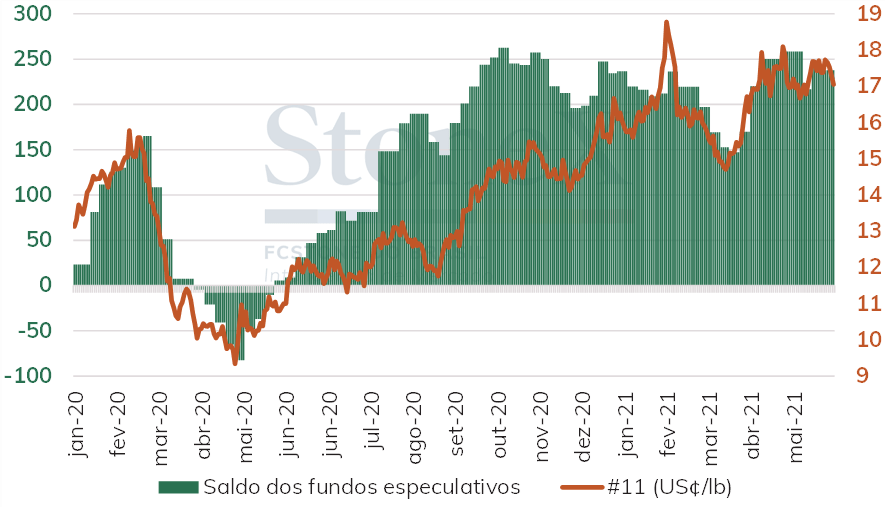

Toda a discussão citada demonstra o ambiente construtivo para que os fundos especulativos permaneçam em posição comprada no mercado de açúcar, sustentando os preços internacionais do #11. Por mais que uma liquidação das apostas long tenha sido observada recentemente, vale notar que os specs já permanecem em saldo comprado há mais de um ano.

Mas, para além da dinâmica macroeconômica, o saldo comprado dos specs responde à própria estrutura do mercado de açúcar, marcado por déficit produtivo de 3,7 milhões de toneladas na temporada internacional de 2020/21 (out-set). Com a entrada do novo ciclo no Centro-Sul do Brasil, as preocupações em torno da oferta aumentaram, em meio à quebra de safra na região – fator que também tem contribuído para elevação das cotações no último trimestre.

Dessa forma, o balanço de O&D apertado se soma à conjuntura macroeconômica e sinaliza ambiente de suporte para as cotações do #11, pelo menos no curto prazo. É fundamental observar, inclusive, que o avanço dos preços do etanol no Brasil pode mitigar perdas maiores do açúcar, dado que uma valorização muito expressiva do álcool frente ao adoçante poderia estimular trocas do mix produtivo, diminuindo a disponibilidade de açúcar ao mercado internacional.

Saldo dos especuladores e contrato contínuo do #11

Fontes: CFTC e CommodityNetwork Trader’s Pro. Elaboração: StoneX.

Por outro lado, parece pouco provável que o açúcar se valorize para muito além da paridade de exportação indiana sem subsídios, atualmente em US¢ 18,97/lb (considerando MSP de INR 31.000/t), visto que, apesar da temporada corrente estar marcada por déficit produtivo, a demanda internacional tem dado sinais de arrefecimento.

Com a entrada da nova safra global, contudo, é possível que os preços da commodity percam sustentação, considerando nossa estimativa de superávit de 1,7 milhão de toneladas em 2021/22 (out-set). Tal dinâmica é corroborada pela movimentação do spread NYV1-NYH2, que apresentou desvalorização de 07 pontos na semana, para um carrego de US¢ 0,29/lb nesta sexta. No entanto, é importante ressaltar que esse patamar ainda se posiciona acima do carrego teórico, de US¢ 0,62/lb.

Para além disso, é interessante notar que a curva futura do demerara entre outubro/21 e outubro/22 permanece em inversão, sinalizando preocupações em relação ao real retorno da fabricação de açúcar ao longo da próxima safra, bem como se a disponibilidade de matéria-prima será o suficiente para o suprimento do consumo global.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.